利空因素:

宏观避险情绪仍存

美国方面,美国5月Markit制造业PMI创三个月新低,服务业PMI创四个月新低,同时PPI和CPI上行压力不减,反映美国经济增长已开始放缓,下行压力开始显现;欧洲方面,今年以来,欧洲各国整体经济增速都出现放缓迹象,特别是俄乌冲突以来,能源价格飙升令欧洲经济复苏前景蒙上一层阴影。若欧盟加大制裁力度,对俄罗斯实施能源禁运,可能会对欧洲未来的经济造成更大打击,因此欧盟委员会目前预计,通胀将在更长时间内保持在较高水平,收紧货币政策已是板上钉钉。

整体来看,近期海外宏观空头逻辑仍强,市场避险情绪仍存。欧美等国经济数据出现明显回调,货币政策紧缩及高通胀带来需求衰退的预期增强,利空铜铝等基本金属,外盘有色承压。

供应端压力显现

近期国际铝业协会(IAI)公布的数据显示,中国4月产量年化值为4000万吨,为IAI有中国产量记录以来的最高值。据悉,4月份国内电解铝产量已经超过去年同期的产量,进入5月,电解铝产量又创下单月月度产量的历史新高,供应压力进一步提高。

5月,云南、广西、甘肃等地复产及新增产能陆续投产,国内电解铝运行产能继续抬升。整体来看,5月国内大部分地区基本接近满负荷,复产基本完成。虽然5月13日云南某电解铝厂发生紧急事故损失部分产能,但5月20日云南电网发布通知称,将全面放开大理、文山地区前期投产受限电解铝企业用电负荷,预计6月该地区产量将继续增加。随着国内物流逐渐改善,加上国家力保旺季电力供应稳定,预计产量会在未来几个月逐步产出。国内供应端稳步增长,压力将进一步体现,带来的长期利空压制仍在。

利好因素:

国内释放宽松信号、疫情缓解

近期国际宏观市场氛围不佳,工业品期货整体走弱,但受到国内一揽子稳增长、促发展的政策刺激,铝价整体走势表现出抗跌性。5月央行超预期“降息”,令市场情绪好转,加之上海逐步解封,利好因素刺激铝价格进一步上行。5月20日,中国人民银行授权全国银行间同业拆借中心公布,最新一期贷款市场报价利率(LPR)为:1年期LPR为3.7%,维持不变,5年期以上LPR为4.45%,较4月下调15个基点。LPR降幅超出预期,自2019年8月改革以来,5年期以上LPR首次出现15个基点较大降幅。此外,随着上海疫情逐步缓解,全面解封越来越近,市场信心得以提振,各地物流恢复,企业复工复产增加,下游需求有所好转。目前来看,宏观及疫情只是短期内的扰动,随着国内市场交易回归基本面,下游消费好转可能性较大,需求回升有望支撑铝价企稳甚至上行。

铝库存持续去库

海外方面,LME铝库存持续去库,下滑至48万吨以下,处于历史低位。截至5月26日,LME铝库存减少6000至475650吨,处于2005年11月以来新低。国内方面,近期主要降幅来自无锡、巩义地区,佛山地区小幅累库。随着疫情转好,无锡地区出货较之前明显改善。总体看来,目前市场供给端增量持续释放,但随着疫情好转物流通畅,国内社会库存持续去库,加之近期利好政策持续发布,后续市场需求或有所回暖,短期内铝价或阶段性小幅反弹,需关注实际消费好转力度。

随着国内疫情影响淡化,5月各地物流逐渐恢复顺畅,下游铝加工企业开工率不同程度恢复,铝库存去库速度回升,市场对消费改善的预期增强,对铝价格有所支撑。此外,继一季度铝材出口创下历史新高后,最新数据显示,二季度铝材出口量同比继续上涨,消费预期改善叠加铝材出口保持高位,带动国内消费,未来需继续关注国内疫情对产业链运输的影响情况。

电缆网预测:

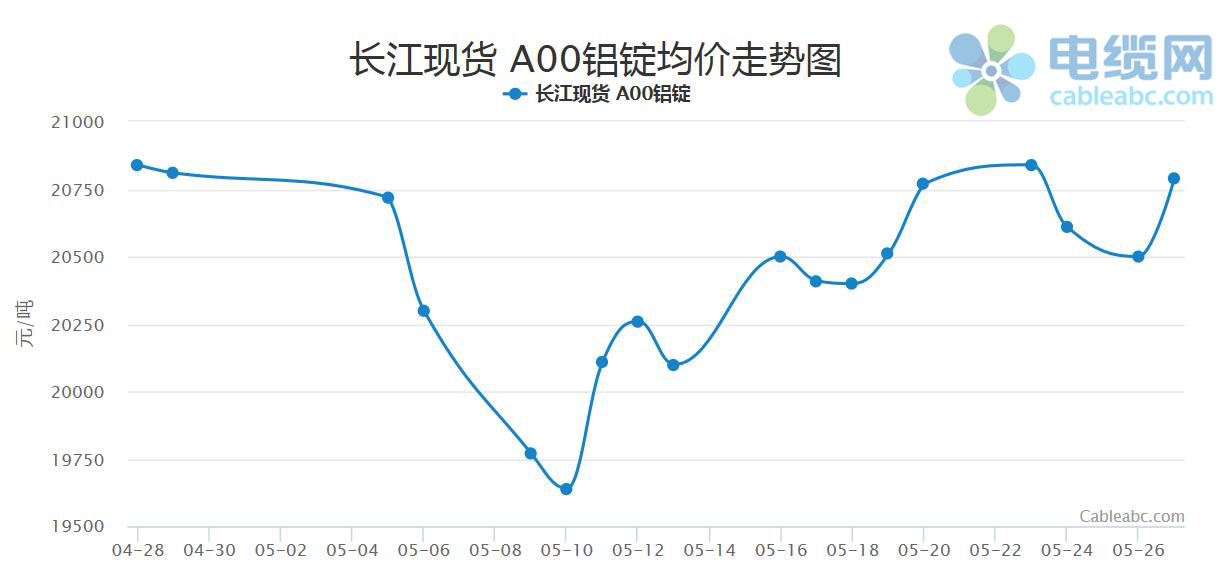

短期来看,LME及国内铝库存持续去库,给予铝价支撑,此外,国内疫情好转叠加一系列稳增长的经济政策,预计短期铝价将温和回升为主,中长期来看,国内供应端压力仍存,海外宏观避险情绪仍存,铝价上行动力不足。